Steuern in privates Vermögen umwandeln mit Faktor 10x – Über eine Million Vermögenszuwachs, nach 10 Jahren ohne Eigenkapital, wenn Du viele Steuern zahlst. Klingt unglaublich, aber so funktioniert es: Du kombinierst Steuer-Gestaltung mit Kredit und gezielten Immobilien-Investitionen. Dieses Video wurde aus Einzel-Lektionen des Next Level Steuer Coachings zusammengestellt. Mehr Infos zum Next Level Steuer Coaching. Das sagen teilnehmende Steuerberater zum Next Level Steuer Coaching: Erfahrungen.

Du bist gerade im Flugzeug, im ICE oder kurz vor dem nächsten Meeting, aber hast keine Kopfhörer dabei? Unter meinem Video findest Du ein ausführliches Transkript mit allen Tipps zum Thema Steuern in privates Vermögen umwandeln.

Steuern in privates Vermögen umwandeln: Faktor 10x

Anschaffungs- und Herstellungskosten: Definition & Erklärung

Bevor wir genauer einsteigen, müssen wir hierfür zunächst ein paar Grundlagen klären, damit ich Dir danach zeigen kann, wie Du deine Steuern in privates Vermögen verwandeln kannst. Das ist noch etwas theoretisch, aber erst dann können wir das Piano aus Steuergestaltung, Kredit und Immobilien richtig spielen.

Private Vermögensverwaltung und Erhaltungsaufwendungen

Hier gibt es viele Missverständnisse, weil sich das alles gleich anhört. Anschaffungsaufwand bzw. Anschaffungskosten kommen aus dem HGB und dem UGB. Das HGB ist das deutsche Handelsgesetzbuch und das UGB ist das Unternehmer Gesetzbuch. Das ist praktisch das Porto zum Handelsgesetzbuch (allerdings aus Österreich). Anschaffungsaufwand bzw. Anschaffungskosten sind also Aufwendungen, die geleistet werden, um einen Vermögensgegenstand zu erwerben und ihn in einen betriebsbereiten Zustand zu versetzen.

Geleistete Anwendungen, um Vermögensgegenstand zu erwerben

Herstellungsaufwand bzw. Herstellungskosten

Dann gibt es Herstellungsaufwand bzw. Herstellungskosten, die auch bestehen. Im HGB bzw. im UGB werden diese Kosten definiert als:

- Herstellung eines Vermögensgegenstandes

- Kosten für dessen Erweiterung

- für eine, über seinem ursprünglichen Zustand hinausgehende, wesentliche Verbesserung

Außerdem müssen Anschaffungskosten und Herstellungskosten über die fiktive Lebensdauer abgeschrieben werden.

Wichtig: Wir wollen keine Anschaffungskosten und Herstellungskosten

Im Rahmen des Steuerspiels, wo es um die Zuordnung von Bedeutung geht, wollen wir also definitiv Anschaffungskosten und Herstellungskosten vermeiden, wann immer möglich.

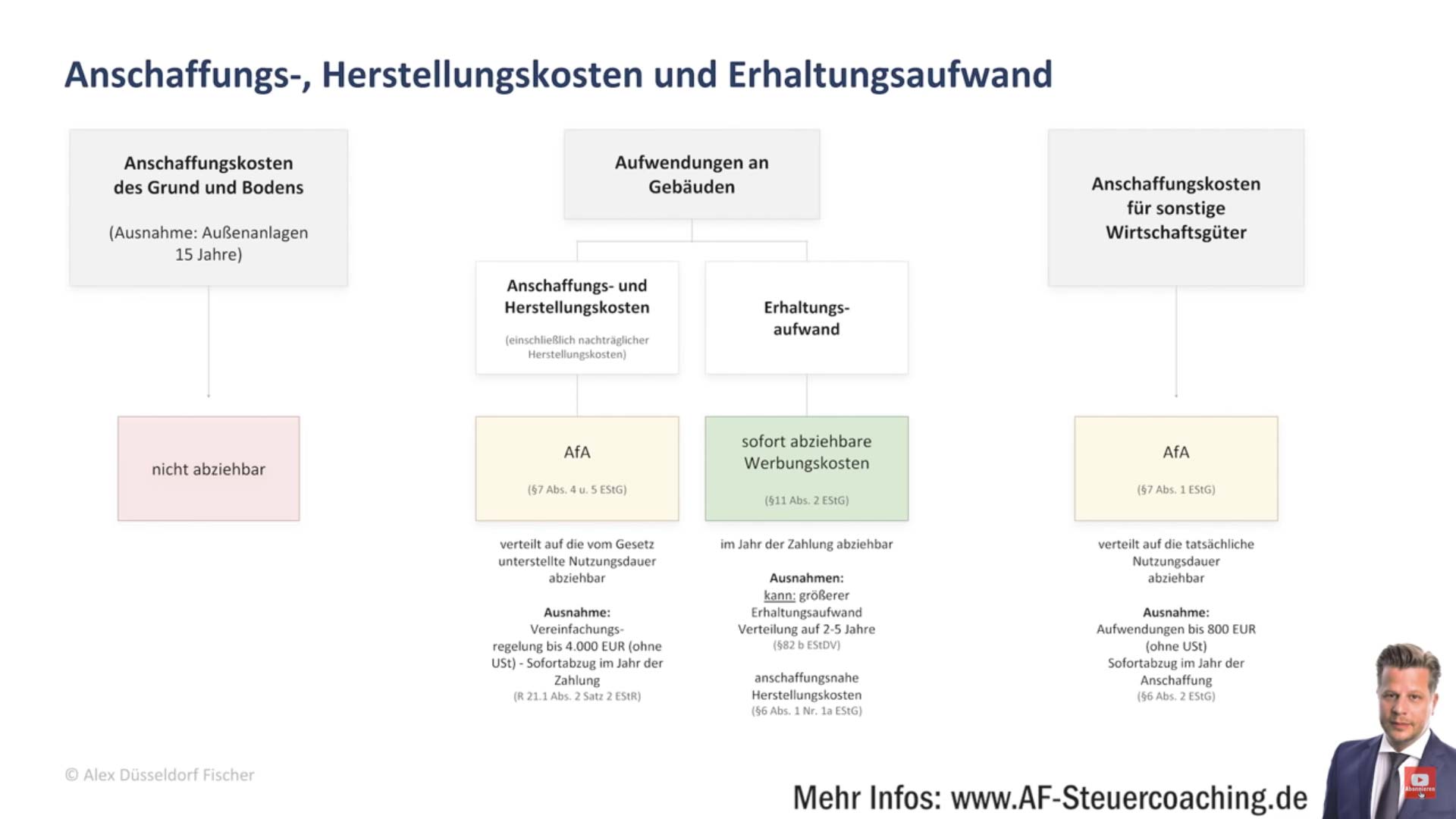

Anschaffungs-, Herstellungskosten und Erhaltungsaufwand: Infografik

Wie Du hier sehen kannst sind Anschaffungskosten von Grund und Boden ganz einfach nicht absehbar, weil sie sich nicht im Wert mindern. Ausnahme: Außenanlagen – also der Anbau eines Gartens, Anbringung oder Befestigung und Weiteres. Das nutzt sich ab. Dort ist die Abschreibungsdauer 15 Jahre. Das wissen viele Leute nicht und das kannst Du Dir also beim Kauf im Kaufvertrag getrennt ausweisen lassen.

Dann haben wir Aufwendungen an Gebäuden. Diese unterscheiden sich in Anschaffungs- und Herstellungskosten und im Erhaltungsaufwand. Anschaffungs- und Herstellungskosten einschließlich nachträglicher Herstellungskosten musst du abschreiben und zwar verteilt auf die vom Gesetz unterstellte Nutzungsdauer. Ausnahme: Vereinfachungsregelung bis 4000 Euro ohne Umsatzsteuer.

Erhaltungsaufwand: Von einfacher Instandhaltung bis zur Sanierung

Erhaltungsaufwand ist ein spezieller Ausdruck im Steuerrecht. Hier geht es um die Aufwendungen für die laufende und vorbeugende Instandhaltung privater und gewerblicher Wirtschaftsgüter (also in diesem Fall Immobilien). Instandhaltung entstammt der deutschen Industrienorm (kurz DIN). Instandhaltung sind also Aktionen, die den funktionsfähigen Zustand deines Objekts erhalten oder bei Ausfall wieder herstellen. Zum Beispiel bei technischem Systembau, lähmenden Geräten und Betriebsmitteln. Was alles zu den Instandhaltungen gehört, ist hier für Dich erklärt:

Reparatur von Haus & Wohnung

Als Reparatur von Lateinisch reparare (wieder herstellen bzw. Instandsetzung), wird der Vorgang verstanden, bei dem ein defektes Objekt in einen funktionsfähigen Zustand zurückversetzt wird. Diese sind nach dem DIN 31051 Teil der Instandhaltung. Reparatur ist also ein Unterteil der Instandhaltung.

Hier nochmal zusammengefasst:

- Instandhaltung: Aktionen, die den funktionsfähigen Zustand erhalten

- Reparatur: Defektes Objekt wird in einen funktionsfähigen Zustand zurückversetzt

Immobilie renovieren: Tapezieren, Streichen und Lackieren

Renovierung von Lateinisch renovare (erneuern) – Renovierungen sind Maßnahmen zur Instandsetzung von Bauwerken. Mann beseitigt Schäden aufgrund von Abnutzung durch den gewöhnlichen Gebrauch und stellt den ursprünglichen Stand der Nutzbarkeit wieder her. Im Mietrecht ist Renovierung ein Synonym für Schönheitsreparaturen. Dazu gehört:

- Tapezieren

- Streichen

- Lackieren

Folgerichtig sind diese Schönheitsreparaturen aus dem Mietrecht Synonym für Renovierungen. Und dann gibt es die Bereiche, die sind teils teils gut für uns. Da steigen wir jetzt kurz darauf ein.

Modernisierung im Mietrecht

Modernisierung im Mietrecht – alle baulichen Maßnahmen des Eigentümers bzw. Vermieters einer Immobilie, die das Ziel haben, den Gebrauchswert der Mietsache nachhaltig zu erhöhen. Also auf Dauer die allgemeinen Wohnverhältnisse auf Dauer zu verbessern oder nachhaltige Einsparungen von Energie oder Wasser zu bewirken (siehe § 555 b bgb). Alle anderen Arbeiten, insbesondere Reparaturen bezeichnet man als Instandhaltungs bzw. Instandsetzungsmaßnahmen.

Sanierung für den Werterhalt der Bausubstanz

Sanierung kommt aus dem Bauwesen. Hier handelt es sich um die baulich technische Wiederherstellung oder Modernisierung einer oder mehrere Etagen bzw. eines gesamten Bauwerks oder mehrerer Bauwerke, um Schäden zu beseitigen oder den Wohnstandard zu erhöhen. Betonung liegt also auf einer oder mehrerer Etagen. Schäden beseitigen oder Wohnstandard erhöhen ist also ein tiefer Eingriff in die Bausubstanz. Das Wort Sanierung kommt übrigens von dem lateinischen Wort samos, was sowas heißt, wie gesund. Hier geht es also praktisch um die Gesundung eines Objektes. In erster Linie geht es um die Werterhaltung der Bausubstanz. Dies betrifft sowohl die Fassade als auch den Kern der Immobilie. Somit geht eine Sanierung über die Instandhaltung und Instandsetzung hinaus. Sie kann erhebliche Eingriffe in die Bausubstanz beinhalten, wie unter anderem Kernsanierung unter Beibehaltung der Fassaden. Sprich du bringst es auf den aktuellen Stand.

Lese-Tipp: Einfach Kosten sparen bei Renovierung und Sanierung

Alles zum Thema Sanierung auf einen Blick:

- baulich technische Wiederherstellung / Modernisierung

- Schäden zu beseitigen / Wohnstandard zu erhöhen

- Ziel: Werterhaltung der Bausubstanz

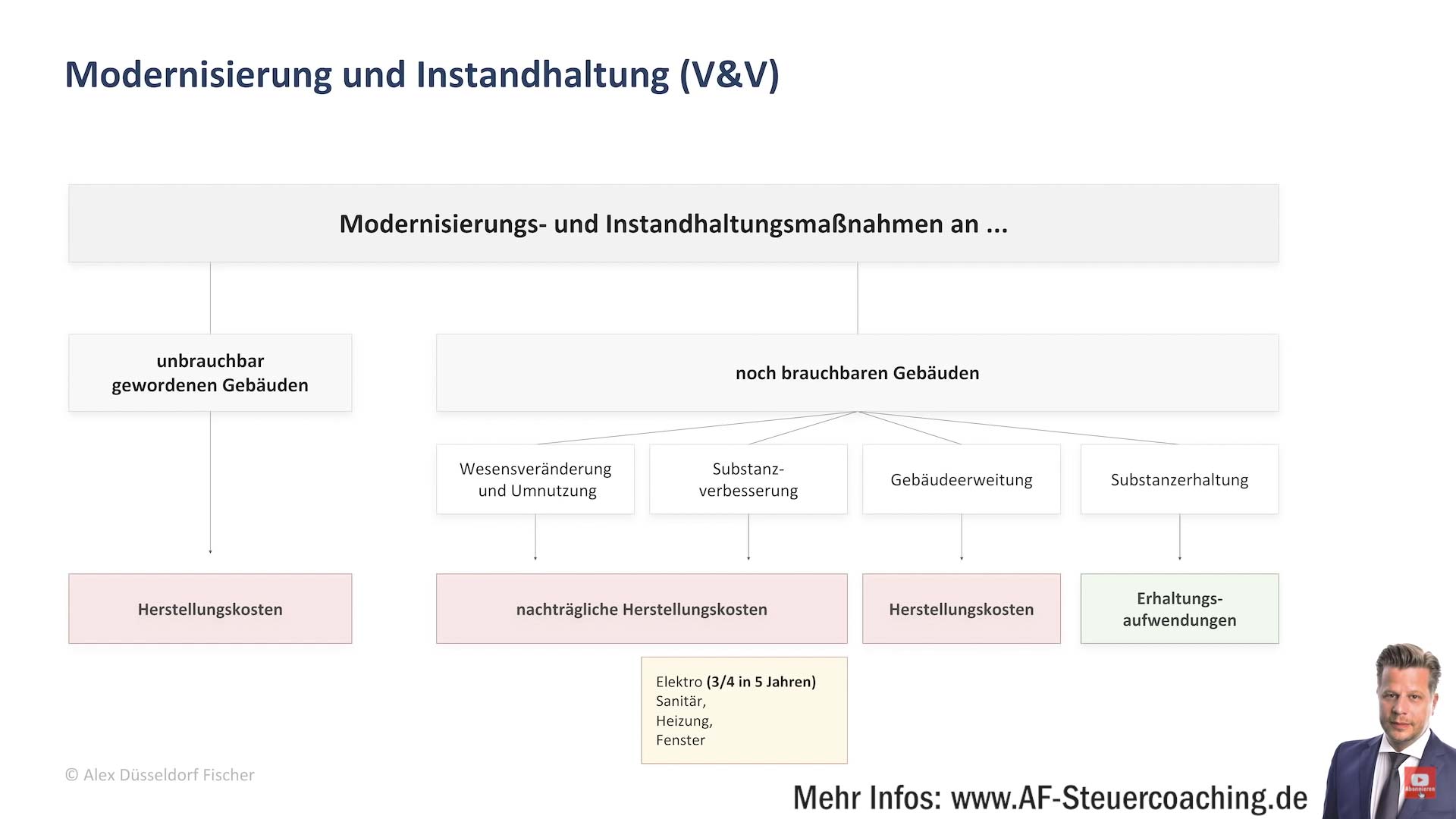

Modernisierung und Instandhaltung in Vermietung und Verpachtung

Bei Modernisierungs- und Instandhaltungsmaßnahmen unterscheiden wir hier zwischen steuerlich unbrauchbar gewordenen Gebäuden und noch brauchbaren Gebäuden. Das ist natürlich ein dehnbarer Begriff. Sollte das Gebäude jedenfalls unbrauchbar geworden sein, sind dies immer Herstellungskosten und sind über die Laufzeit abzuschreiben. Bei noch brauchbaren Gebäuden unterscheiden wir in vier Unterfälle:

- Wesensveränderung und Umnutzung

- Substanzverbesserung

- Gebäudeerweiterung

- Substanzerhaltung

Modernisierung und Instandhaltung: Infografik

Bevor wir hierdrauf genauer eingehen, eine ausführliche Infografik:

Nachträgliche Herstellungskosten und Erhaltungsaufwendungen

Wesensveränderung und Umnutzung bzw. Substanzverbesserungen sind nachträgliche Herstellungskosten. Gebäudeerweiterungen sind also ebenfalls Herstellungskosten. Wenn Du das mit den vorherigen Definitionen vergleichst, wirst Du es ganz klar wiederfinden. Substanzerhaltung sind im Gegensatz dazu Erhaltungsaufwendungen. Und das, was wir steuerlich wollen, weil wir es sofort abziehen können, sind eben jene Erhaltungsaufwendungen. Wichtig! Hier gibt es eine Regel zum Thema Substanzerhaltung. Bevor wir darauf eingehen, sind hier vier Punkte, die Dir zum Thema Modernisierung und Instandhaltung sicherlich bekannt vorkommen:

- Elektro

- Sanitär

- Heizung

- Fenster

Substanzerhaltung: Die fünf Jahres Regel

Wenn Du von diesen vier Punkten drei innerhalb von fünf Jahren durchführst, dann gilt es als nachträgliche Herstellungskosten. Machst Du nur zwei innerhalb von fünf Jahren, gilt es als Erhaltungsaufwendungen.

Hier ein Beispiel:

- In fünf Jahren: Elektro, Sanitär und Heizung – musst Du abschreiben

- In fünf Jahren: Heizung und Fenster – gelten als Erhaltungsaufwendungen

Du solltest die fünf Jahres Zeiträume also immer genau im Blick behalten.

Tipp: Steuern sparen mit Sanitärtechnik

Kurz noch zum Thema Sanitär: Die Sanitärtechnik befasst sich als Teilbereich der Versorgungstechnik – also Haustechnik. Das heißt, Sanitärtechnik ist Teil der kompletten Versorgungstechnik mit technischen Installationen, der Gas- und Wasserversorgung, sowie der Abwasserentsorgung (einschließlich der daran angeschlossenen Einrichtungsgegenstände in Bädern, Duschen und Toilettenanlagen). Warum solltest Du diese Definitionen kennen? Ganz einfach: Du weißt, das Steuerspiel besteht aus der Zuweisung von Bedeutung an Zahlen in der richtigen Identität. In diesem Fall geht es sowohl, um die korrekte Bedeutung, als auch um die korrekte Definition. Was ich damit sagen will: Nicht nur Bäder gehören zu Sanitärtechnik, sondern auch Gas- und Wasserversorgung, sowie Abwasserversorgung.

Beispiel: Kauf eines Bürohauses – Wertsteigernde Maßnahmen oder Substanzverbesserungen?

Jetzt hierzu noch ein paar Anmerkungen aus der Praxis. Zum Beispiel kenne ich Kollegen, die machen Folgendes, wenn die ein Bürohaus ankaufen.

Um es im Bestand zu halten, machen sie aus einem Büro zunächst einmal ein hochwertigeres Büro. Allerdings ohne Bäder, sonst wäre es eine Wesensveränderung oder Umnutzung. Hier einige Beispiele für wertsteigernde Maßnahmen, die nicht zu Substanzverbesserungen zählen:

- Verlegen von Parkett

- Glattputz

- Verlegen von schönen Fliesen

- usw.

Natürlich solltest Du hier auch immer den Gesamtblick waren, denn wenn Du es hier übertreibst, fliegt Dir das natürlich um die Ohren. Jetzt haben unsere Kollegen das Büro also in ein hochwertigeres Büro umgenutzt und haben praktisch alles so vorbereitet, dass man tatsächlich nur noch ein Bad einbauen müsste und schon hätte man eine Wohnung. Tatsächlich ist es aber einfach ein hochwertiges Büro. Du siehst also: Hier kann man kreativ sein. Du darfst aber nicht das Finanzamt täuschen, weil Du sonst in die Betrugsdefinition hinein fällst. Habe außerdem immer dass § 42 Abgabenordnung Gestaltungsmissbrauch Prinzip im Kopf. Auch, wenn es verlockend ist, durch wertsteigernde Maßnahmen den Kaufpreis bei der späteren Immobilienbewertung anzuheben, bitte nicht übertreiben.

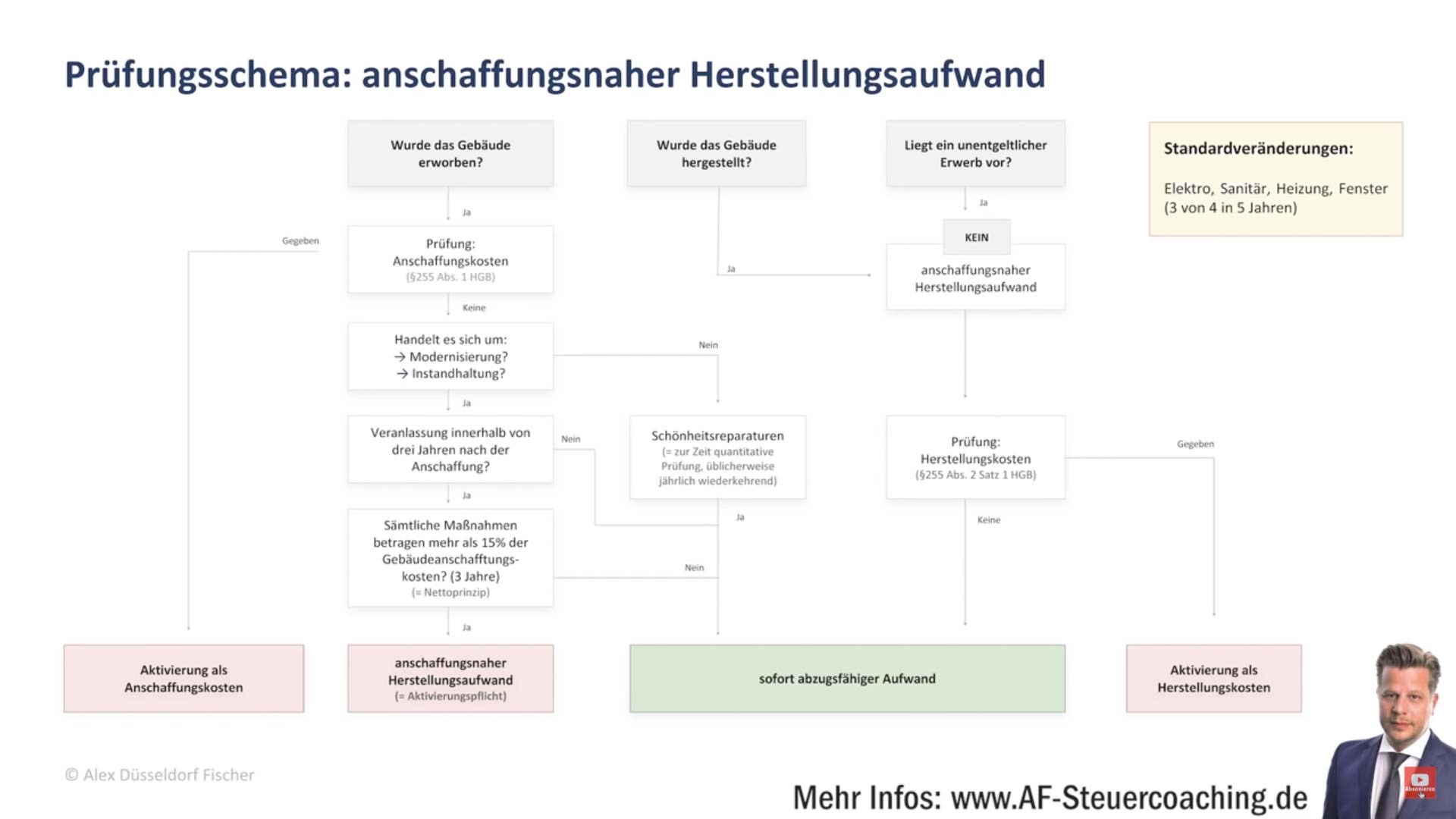

Prüfungsschema: anschaffungsnaher Herstellungsaufwand

Auch zum Thema anschaffungsnaher Herstellungsaufwand findest Du alles Wichtig hier. Vorweg machen wir aber nochmal einen ganz kurzen Exkurs. Der Steuergesetztgeber vertritt hier nämlich folgenden Standpunkt:

Wenn jemand ein Gebäude gerade erwirbt und innerhalb von drei Jahren verschiedene Renovierungen notwendig sind, dann waren die von Anfang an im Kaufpreis enthalten.

Das heißt, er hat einen Abschlag da drauf gekriegt und das sind somit keine Erhaltungsaufwendungen mehr. Nach den drei Jahren sieht die Sache anders aus und deswegen wird in den ersten drei Jahren ganz besonders geguckt. Natürlich gibt es ganz spezielle Regeln. Dafür schauen wir uns gleich die Infografik an, die Du weiter unten findest. Zunächst zur Orientierung müssen wir zwischen diesen drei Fragen differenzieren:

- Wurde das Gebäude erworben?

- Wurde das Gebäude hergestellt?

- Liegt ein unentgeltlicher Erwerb vor?

Anschaffungskosten: Notarkosten, Grundschuldbestellung und Grunderwerbssteuer

Wenn das Gebäude erworben wurde, dann prüfen wir als erstes: Sind die Kosten, die wir haben Anschaffungskosten? Dazu würde zum Beispiel die Maklergebühr zählen. Auch die Notarkosten für die Beurkundung. Nicht allerdings die Notarkosten für den Eintrag der Grundschuldbestellung. Die kannst du sofort abziehen. Auch die Grunderwerbsteuer würde zu den Anschaffungskosten fallen, falls das so ist.

Nochmal zusammengefasst:

- Anschaffungskosten: Maklergebühr, Notarkosten für Beurkundung, Grunderwerbsteuer

- Keine Anschaffungskosten: Notarkoten für den Eintrag in die Grundschuldbestellung

Das Nettoprinzip: 15% der Gebäudeanschaffungskosten nicht überschreiten

Aktivierung als Anschaffungskosten muss über die Laufzeit abgeschrieben werden. Nehmen wir an, es sind keine, weil du in den ersten drei Jahren eine Renovierung im Bad gemacht hast, dann stellt sich die Frage: Handelt es sich um Modernisierung oder Instandhaltung? Dann war die Veranlassung innerhalb von drei Jahren nach der Anschaffung in diesem Fall. Dann musst du dir die Frage stellen, sind sämtliche Maßnahmen innerhalb der ersten drei Jahre zusammen mehr als 15 Prozent der Gebäudeanschaffungskosten? Das heißt Kaufpreis abzüglich Grundstücksanteil. Hier gilt das Nettoprinzip. Das heißt die 15 Prozent sind zuzüglich Umsatzsteuer nachdem unsere Badewanne sicherlich nicht 15 Prozent der Gebäudeanschaffungskosten überschritten hat, können wir hier also mit Nein antworten und haben sofort abzugsfähigen Aufwand angenommen. Wir hätten ganz viel ausgegeben, sodass die 15 Prozent zuzüglich Umsatzsteuer überschritten werden und wenn auch nur um einen Euro. Dann hast du Anschaffungsnahen Herstellungsaufwand. Übrigens: in diesem Fall ist das Verschwindenlassen von Rechnungen Steuerverkürzung und strafbar. Das darfst Du nicht machen.

- Sofort abzugsfähiger Aufwand: 15% der Gebäudeanschaffungskosten werden nicht überschritten

- Anschaffungsnaher Herstellungsaufwand: 15% der Gebäudeanschaffungskosten werden überschritten

Schönheitsreparaturen als sofort abzugsfähiger Aufwand

Jetzt haben wir allerdings hier noch ein paar Seitenableger. Zum Beispiel bei der Frage, handelt es sich um Modernisierung und Instandhaltung? Wenn Deine Antwort nun nein ist, weil es zum Beispiel Schönheitsreparaturen sind, erfolgt in diesem Fall eine zurzeit quantitative Prüfung – üblicherweise jährlich wiederkehrend. Das bedeutet man schaut sich das Gesamtbild an.

Schönheitsreparaturen unterziehen sich einer jährlichen quantitativen Prüfung

Darüber gibt es Urteile, wenn Du jetzt also so viele Schönheitsreparaturen machst, dass sich praktisch das Ganze schon als Modernisierung oder echte Instandhaltung äußert, dann würde das wieder nicht gelten. Falls es aber echte Schönheitsreparaturen sind – herzlichen Glückwunsch – sofort abzugsfähiger Aufwand!

Unentgeltlicher Erwerb ohne Herstellungskosten als sofort abzugsfähiger Aufwand

Dann haben wir ganz oben den Hauptzugangspunkt: Liegt ein unentgeltlicher Erwerb vor, das heißt es wurde Dir geschenkt, übertragen oder vererbt, und Du würdest jetzt irgendetwas machen, dann wäre es kein anschaffungsnahen Herstellungsaufwand. Warum? Ich hatte ja eingangs erwähnt, wie der Gesetzgeber denkt. Er geht davon aus, dass Du es in dem Kaufpreis schon so verhandelt hast, dass es diese Ausnahmeregelung gibt, weil es praktisch versteckte Anschaffungskosten werden.

Jetzt hast Du hier keine Anschaffung, also auch keinen anschaffungsnahen Herstellungsaufwand. Jetzt käme die Unterscheidung: Sind es Herstellungskosten? Falls keine: Herzlichen Glückwunsch! Sofort abzugsfähiger Aufwand, falls es Herstellungskosten sind. Also: Du baust, dann Aktivierung als Herstellungskosten, dann muss das über die Laufzeit abgeschrieben werden. Auch hier gilt: Nur zwei von vier Standardveränderungen innerhalb von fünf Jahren durchführen, damit sie zum abzugsfähigen Aufwand gehören. Steuern in privates Vermögen mit Faktor 10 umwandeln – das Piano bei Immobilien spielen und das wird jetzt wirklich heiß! Wir schauen uns nämlich die Anwendung von Finanzierung, Steuerverschiebung, Instandhaltung und rollierenden Eigenkapital in der Praxis an. Dazu hier demnächst mehr!

Anschaffungsnaher Herstellungsaufwand – Infografik