Steuererklärung Rente & Pensionäre – Wer muss Steuer abgeben, wer muss keine Steuererklärung abgeben? Wird man vom Finanzamt als Rentner aufgefordert Steuern zu zahlen? Wie viel Rente ist steuerfrei? Und für Angehörige und Helfer, wie mache ich eine Steuererklärung für Rentner? Lerne hier mehr über Themen wie die Riester Rente, Witwenrente, Befreiung, Pflegeheim, Werbungskosten, Krankenversicherung. Hier geht es zurück zur Übersicht: Steuererklärung.

Stand 01 / 2021

Steuererklärung für Rentner & Pensionäre

Immer mehr Rentner in Deutschland sind zur Abgabe einer Steuererklärung verpflichtet, denn auch Renten zählen grundsätzlich zu den steuerpflichtigen „Sonstigen Einkünften“. Da die Finanzverwaltung über Rentenzahlungen in Form von sogenannten Rentenbezugsmitteilungen informiert wird, fordern die Finanzämter ahnungslose Ruheständler bisweilen gezielt zur Abgabe der Steuererklärung auf. Weitere Daten liegen den Finanzämtern beispielsweise über die gezahlten Beiträge zur Kranken- und Pflegeversicherung vor.

Neben dem Mantelbogen ESt 1 A oder ESt 1 C müssen hier im Rahmen der Einkommensteuererklärung die Anlage R für Rentenbezüge und/oder die Anlage N für Versorgungsbezüge – also Pensionen ehemaliger Beamter – ausgefüllt werden.

Formular: Anlage R

Steuererklärungspflicht für Rentner & Pensionäre

Wer ist zur Abgabe verpflichtet, wer nicht?

Rentner: Sonstige Einkünfte & Nebeneinkünfte

Sobald der steuerpflichtige Anteil der Renteneinkünfte die Summe aus Grundfreibetrag – 9.168 Euro bei Einzelveranlagung 2019 bzw. 9.408 Euro bei Einzelveranlagung 2020 – plus 102 Euro Werbungskostenpauschale übersteigt, besteht bereits eine Steuererklärungspflicht. Im Falle einer Zusammenveranlagung wird der Betrag der steuerfreien Renteneinkünfte verdoppelt. Die Höhe des Besteuerungsanteils hängt von dem Datum des erstmaligen Rentenbezugs ab und erhöht sich jährlich für Neurentner, während die höchstmögliche steuerunbelastete Bruttojahresrente seit 2005 kontinuierlich sinkt.

Für das Jahr 2020 beträgt er Besteuerungsanteil bereits 80% der Rentenzahlung – ab Steuerperiode 2040 sollen Renten zu 100% besteuert werden.

Eine Abgabepflicht zur Einkommensteuererklärung ergibt sich auch durch Nebeneinkünfte aus Vermietung und nicht versteuerte Kapitaleinnahmen sowie Lohnbezug oder sonstige Einkünfte von mindestens einem zusammenveranlagten Ehepartner oder Lebenspartner.

Steuererklärungspflicht Rentner:

- Einkünfte > Grundfreibetrag + Werbungskostenpauschale

- Einkünfte aus Vermietung

- Nicht versteuerte Kapitaleinnahmen

- Lohnbezüge (Partner)

- Sonstige Einkünfte (Partner)

Steuertipp: Rentenzahlungen der gesetzlichen Unfallversicherung, welche aufgrund von Arbeitsunfällen bezahlt werden, sowie Leistungen, die aus der Kranken- und Pflegeversicherung herrühren, sind steuerfrei. Auch Sachleistungen, die aus der gesetzlichen Rentenversicherung finanziert werden, und Wiedergutmachungsrenten für Nazi- und DDR-Opfer sind von der Steuerpflicht entbunden.

Steuererklärungspflicht Pensionäre: Versorgungsbezüge & Versorgungsfreibetrag

Pensionen von ehemaligen Beamten gelten im Sinne der Steuererklärung als Versorgungsbezüge, die von einem früheren Dienstverhältnis herrühren. Bis zu einem festgesetzten Versorgungsfreibetrag plus Zuschlag bleiben Pensionen steuerfrei. Versorgungsbezüge, die diesen Freibetrag übersteigen, müssen anteilig versteuert werden. Die steuerunbelastete Pension wird kontinuierlich gesenkt, sodass jüngere Pensionsjahrgänge immer höhere Beträge versteuern müssen. Neben den Pensionen gilt der Versorgungsfreibetrag auch für Auszahlungen aus einer Unterstützungskasse oder Direktzusage, in die via Arbeitgeber eingezahlt wurde, und andere mehr.

Steuererklärungspflicht Pensionäre:

- Versorgungsbezüge > Versorgungsfreibetrag + Zuschlag

Vereinfachte Steuererklärung für Rentner & Pensionäre

In den Bundesländern Brandenburg, Bremen, Mecklenburg-Vorpommern sowie Sachsen dürfen Rentner und Pensionäre im Rahmen eines Pilotprojekts eine vereinfachte Steuererklärung für sich nutzen – allerdings nur, insofern sie keine weiteren steuerpflichtigen Einkünfte erzielen. Pauschal versteuerte Minijobs bis 450 Euro im Monat sowie Kapitaleinkünfte, für welche die Abgeltungssteuer bereits einbehalten wurde, sind hier unproblematisch.

Pilotprojekt “Vereinfachte Steuererklärung für Rentner & Pensionäre”:

- Brandenburg

- Bremen

- Mecklenburg-Vorpommern

- Sachsen

Um an dem Pilotprojekt teilzunehmen, müssen die Ruheständler das Steuererklärung Formular „Erklärung zur Veranlagung von Alterseinkünften“ in Papierform ausfüllen. Da die meisten relevanten Daten den Finanzämtern bereits als eDaten (elektorische Daten) vorliegen, ist das mit nur wenig Aufwand verbunden. Ergänzt werden können in dem Vordruck beispielsweise Steuerermäßigungen im Zusammenhang mit haushaltsnahen Dienstleistungen und/oder Handwerkerleistungen oder außergewöhnliche Belastungen betreffend. Auch Abzugspositionen zur Kirchensteuer, zu Spenden und Mitgliedsbeiträgen sowie Versicherungsbeiträgen und sonstigen Vorsorgeaufwendungen können schriftlich vermerkt werden.

- Formular „Erklärung zur Veranlagung von Alterseinkünften“ (Papierform, extern)

Erwerbsunfähigkeitsrente & Hinterbliebenenrente

Die Erwerbsunfähigkeitsrente (EU-Rente) wird – wie auch die Hinterbliebenenrente – vor dem Gesetz wie eine Altersrente besteuert. Geht die EU-Rente einer Altersrente voraus, wird die Altersrente bei Überschreiten der Altersgrenze als Folgerente betrachtet. Folgt eine Hinterbliebenenrente auf die Altersrente, gilt sie nach Eintreten des Todesfalls als Folgerente. In beiden Fällen wird der prozentuale Besteuerungsanteil verringert, da der Rentenbeginn der Folgerente fiktiv um die Laufzeit der Vorgängerrente zurückdatiert wird. Die Reduktion des steuerpflichtigen Anteils darf bis zu einem Grenzwert von 50% verschoben werden.

- Reduktion des Besteuerungsanteils bis 50% (Folgerente)

Zum Beispiel:

- Erwerbsunfähigkeitsrente (Vorgängerrente) vor Altersrente (Folgerente)

- Hinterbliebenenrente (Folgerente) nach Altersrente (Vorgängerrente)

Altersentlastungsbetrag abseits von Rente & Pension

Der Altersentlastungsbetrag wird älteren Steuerpflichtigen ab ihrem 64. Geburtstag gewährt und muss nicht gesondert beantragt werden. Diese Steuerentlastung lässt sich nicht auf Rente oder Pension anwenden, sondern gilt für Nebeneinkünfte wie zum Beispiel Riester-Rente, Lohn, Kapitaleinkünften oder Mieteinnahmen. So wird der Gesamtbetrag der steuerpflichtigen Einkünfte reduziert. Für Einkünfte aus Kapitalvermögen wird der Altersentlastungsbetrag nur dann berücksichtigt, wenn die Anlage KAP zur Einkommensteuererklärung ausgefüllt wurde und gleichzeitig eine Günstigerprüfung beantragt wurde. Bei Grenzsteuersätzen, die weniger als 25% der Abgeltungssteuer ausmachen, findet eine Berücksichtigung von Seiten der Finanzämter statt.

- Altersentlastungsbetrag: ab 64 Jahre

- Anwendungsbereich: Nebeneinkünfte

- Riester-Rente

- Lohnbezüge

- Kapitaleinkünfte

- Mieteinnahmen

Riester-Rente: Sonderausgabenabzug & Zulage

Die Riester-Rente ist eine private Altersvorsorge in staatlicher Förderung und wird als Zusatzversorgung zur gesetzlichen Rentenversicherung angeboten. Förderberechtigung wird allen Arbeitnehmern und geringfügig Beschäftigten, Selbstständigen, Beamten, Beziehern von Arbeitslosengeld I und Arbeitslosengeld II und anderen mehr ausgesprochen, die in der gesetzlichen Rentenversicherung (GRV) pflichtversichert sind und sich nicht von ihrer Versicherungspflicht befreit haben.

Beispiele für Förderberechtigung zur Riester-Rente:

- Arbeitnehmer

- Geringfügig Beschäftigte

- Selbstständige

- Beamte

- Bezieher von Arbeitslosengeld I / II

Als „Sonstige Einkünfte“ unterliegen Riester-Beiträge nicht der Abgeltungssteuer. Die Riester-Rente wird aus unversteuertem Einkommen aufgebaut und nach aktuellem Stand nicht in der Anlage „Sonderausgaben“, sondern in der Anlage AV zur Einkommensteuererklärung eingetragen. Für die spätere Auszahlung wird dann die Einkommensteuer fällig – nicht nur die Besteuerung der Zinsen – und wird unter den „Beitragspflichtigen Einnahmen im Sinne einer inländischen Rentenversicherung“ in der Anlage R vermerkt.

- Einzahlung Riester-Beiträge (unversteuert): Anlage AV

- Auszahlung Riester-Beiträge (ESt besteuert): Anlage R

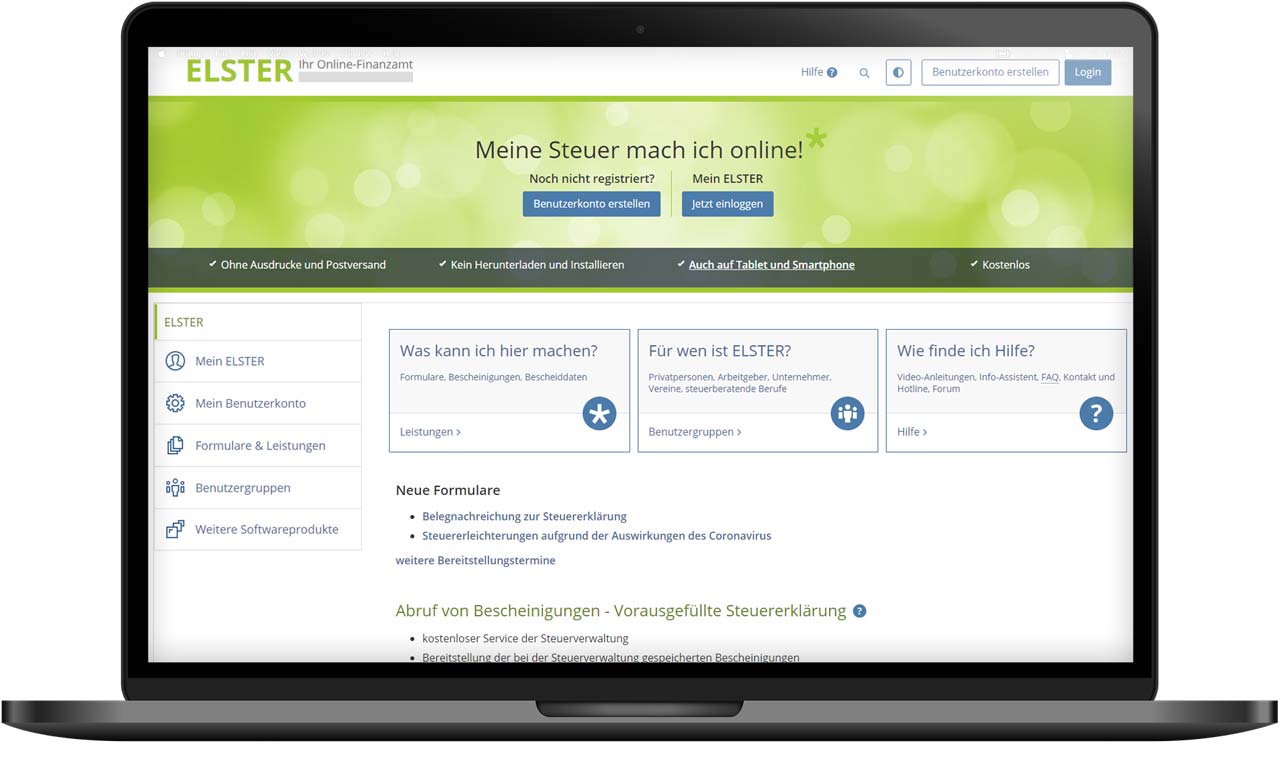

Die genaue Platzierung der Angaben zur Riester-Rente sollten vor der Abgabe der Steuererklärung in jedem Fall überprüft werden, da die Anordnung oder Bezeichnung der Spalten in der Vergangenheit bisweilen geändert wurde. Wer seine Steuererklärung online selber macht, braucht sich darüber nicht zu sorgen: “Mein ELSTER” und andere Programme sowie Apps zur Einkommensteuererklärung platzieren alle Angaben softwaregestützt an der richtigen Stelle.

Förderung & Besteuerung: Wie funktioniert das Riestern?

Die staatliche Förderung der Riester-Rente lohnt sich vor allem für Steuerpflichtige mit gutem Einkommen und hohem Einkommensteuersatz und lässt sich ausschließlich auf staatlich zertifizierte Produkte zur Altersvorsorge anwenden. Dazu zählen unter anderem Beiträge zur privaten Rentenversicherung sowie zu Fondssparplänen und Banksparplänen. Ebenfalls förderungsfähig sind Zahlungen an Pensionskassen, Pensionsfonds und Direktversicherungen. Bei Wohn-Riester kommen zudem Bausparverträge und Hypothekendarlehen in Frage.

Beispiele für Produkte zur Altersvorsorge mit staatlicher Zertifizierung:

- Bausparverträge (nur Wohn-Riester)

- Banksparpläne

- Direktversicherungen

- Fondssparpläne

- Hypothekendarlehen (nur Wohn-Riester)

- Pensionsfonds

- Pensionskassen

- Private Rentenversicherungen

Je nach Art und Umfang der Förderung erfolgt die Riester-Rente entweder als steuerlicher Sonderausgabenabzug oder als jährliche Grundzulage und Kinderzulage. Im Gegenzug zahlt der begünstigte Steuerpflichtige vier Prozent seines Einkommens – in der Regel ein Betrag zwischen 60 Euro und 2.100 Euro – in einen Vertrag mit Riester-Zertifizierung ein. Für Kindergeldberechtigte gibt es zudem weitere Zulagen.

- Sonderausgabenabzug

- Grundzulage

- Kindzulage

Steuertipp: Bei förderungsberechtigten Ehepartnern und Lebenspartnern können Riester-Beiträge für beide abgesetzt werden. Hierbei werden sowohl der Eigenbetrag als auch der Zulagenanspruch berücksichtigt.

Lohnt sich Riestern?

Du kennst die Antwort.

Vergleich typisches Spar Formen vs. Immobilien

Warum in Immobilien investieren – Warum solltest Du in Immobilien investieren? Was sind eigentlich die wirklichen Gründe, warum man in Immobilien investieren sollte? Viele Fragen!

Hohe Sicherheit schlägt riskante Anlagen

In diesem Video zeige ich Dir weitere wichtige Informationen, wie Du andere dazu einspannen kannst Dein Vermögen aufzubauen, Subventionen nutzt und die Inflation zu Deinem Freund machen kannst. Wenn Du auch der Meinung bist, dass Wissen immer noch die besten Zinsen bringt, dann ist dieses Video für einen zukünftigen Immobilieninvestor, wie Dich, genau das Richtige.

Rentenbescheid und Zeitbomben: Warum Immobilien?!

Was bedeutet der Rentenbescheid und warum Du Immobilien kaufen solltest! Im Kleingedruckten Deines Rentenbescheides sind Dinge mysteriös verklausuliert, die Dir die Zornesröte ins Gesicht treiben werden. Wenn Du also zart besaitet bist, schaue Dir das Video lieber nicht an. Wie hoch ist die gesetzliche Rente maximal? Wie hoch ist sie wirklich?

Einkommenssteuererklärung von A-Z

Steuererklärung Einkommenssteuer: Fristen, Formulare, Freibeträge und Tipps – Das Thema “Steuererklärung” ist für viele ein leidiges Thema und wird daher nach Möglichkeit vermieden oder weitestgehend hinausgezögert. Der Aufschub hat jedoch zur Folge, dass für den Steuerpflichtigen, kurz vor Ende der Abgabefrist, unnötiger Stress und Panik entsteht. Dabei muss das Prozedere der Steuererklärung keinesfalls kompliziert und aufwendig sein. Mit ein wenig Know-How und Erfahrung, kann jeder die nötigen Unterlagen und Formulare in nur wenigen Momenten fertigstellen und beim zuständigen Finanzamt einreichen. Dadurch wirst Du Steuern sparen, zum Beispiel durch Abschreibungen für den Job, Deine Vorsorge, ebenso Fahrtkosten, Werbungskosten und vieles mehr.