Was ist ein Annuitätendarlehen? Ich erkläre Dir das Prinzip und zeige Dir eine Beispielrechnung über den Tilgungsverlauf. Und was bedeutet das für die Steuer?

Du bist gerade im Flugzeug, im ICE oder kurz vor dem nächsten Meeting, aber hast keine Kopfhörer dabei? Unter meinem Video findest Du ein ausführliches Transkript mit allen Tipps …

Coaching Tipp! Next Level Steuercoaching - Lebe in Deutschland, gestalte Deine Steuern wie in Monaco. Für Unternehmer, Selbstständige und Angestellte, vom Anfänger bis zum Profi, hier bekommst Du geballtes Expertenwissen! Worauf wartest Du? Lerne, wie das Steuerspiel funktioniert, im Next Level Steuercoaching! Jetzt bewerben: Steuern in privates Vermögen umwandeln.Immobilienfinanzierung mit Annuitätendarlehen

Zins, Tilgung, Darlehensverlauf, Kredit

Wie sieht eigentlich ein Annuitätendarlehen genau aus? Zunächst stellt sich de Frage: Was ist eigentlich ein Annuitätendarlehen? Das Wort „Annuität“ kommt von Lateinischen „annus“ und heißt „das Jahr“. Und das Annuitätendarlehen heißt so, weil man jedes Jahr immer die gleiche Jahresrate zahlt. Das heißt die Jahres- und Monatsrate bleiben immer gleich. Und diese Rate nennt sich dann „Annuität“, also die jährliche, feste Rate.

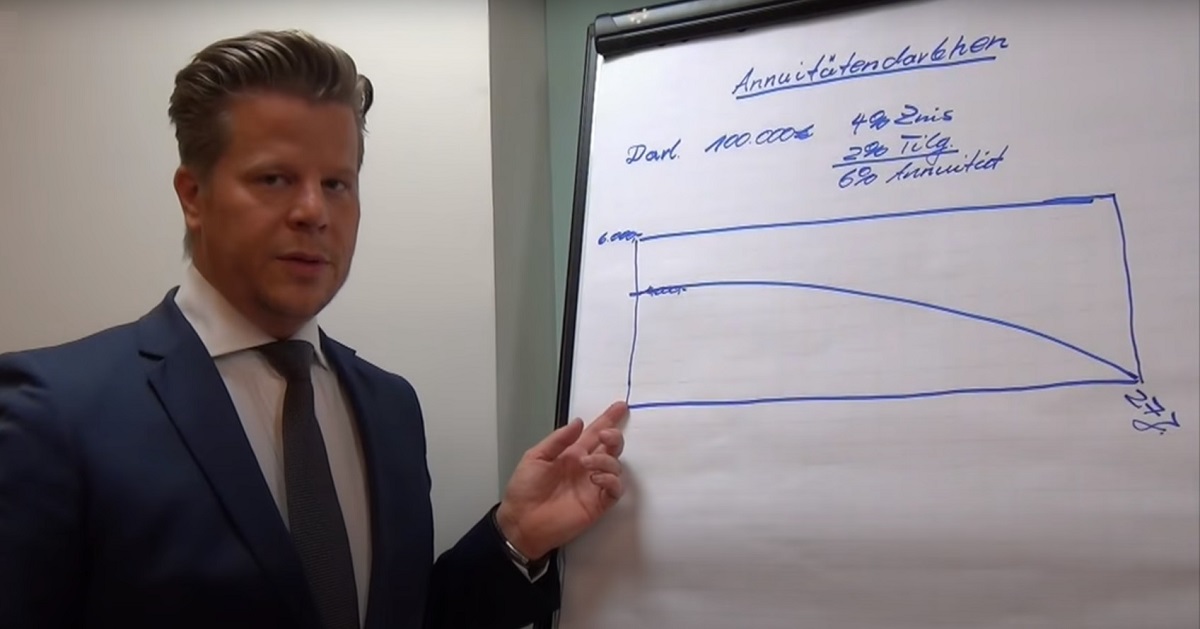

Also an diesem Beispiel haben wir ein Darlehen von 100.000 Euro, 4% Zinsen, 2% Tilgung und die Annuität zusammen, also sprich alles beides zusammengezählt, ist 6%; das heißt wir müssen 6% im Jahr Zins und Tilgung zahlen. Interessanter Weise ist das Wort Tilgung beim Annuitätendarlehen eigentlich nicht korrekt. Eigentlich muss es jährliche Anfangstilgung heißen. Das heißt die Tilgung im ersten Jahr beträgt 2% und wird dann immer größer. Warum 100.000 Euro Darlehen? Man würde bei 2% Tilgung 50 Jahre zum Abbezahlen brauchen, stattdessen dauert es nur 27 Jahre. Das hat damit zu tun, dass die Tilgung immer größer wird.

Annuitätendarlehen grafisch: Zinsen & Tilgung

So, wie sieht das Ganze graphisch aus? Wir haben hier also das erste Jahr. Hier haben wir das 27. Jahr. Das ist unser Zinsanteil, 4% bedeutet 4.000 Euro im Jahr. Das ist unser Tilgungsanteil, 2.000 Euro, weil Tilgung 2%. Und jetzt siehst Du dass, zum Beispiel im Jahr 15 schon wesentlich mehr Tilgungsanteil gezahlt wird, als Zinsen. Warum? Im ersten Jahr haben wir 100.000 Euro Schulden. Im zweiten Jahr ist unsere Darlehensschuld nur noch bei 98.000 Euro. Und wir zahlen natürlich auch nur noch Zinsen auf 98.000 Euro. Dagegen bleibt unsere Annuität ja immer gleich. Das heißt wir zahlen immer 6.000 Euro. Und dadurch, dass wir jetzt immer weniger Zinsen zahlen müssen, zahlen wir in der Rate immer mehr Tilgung.

Zum Beispiel im Jahr 2013 haben wir zuerst 4.000 Euro Zinsen, 2.000 Euro Tilgung. Am Jahresende eine Restschuld von 99.833 Euro. Liegt daran, dass das Darlehen ja nicht am 01.01. anfing, sondern irgendwo Mitte des Jahres oder Ende des Jahres. Dann im Jahr 2023 sind wir bei einer Zinszahlung von 3.062 Euro und einer Tilgungszahlung von 2.937 Euro. Zusammen sind wir wieder bei 6.000 Euro. Unsere Restschuld beträgt dann nur noch 74.960 Euro. Im Jahr 2033 ist unsere Zinszahlung nur noch bei 1.620 Euro. Da wir aber immer 6.000 Euro im Jahr fest bezahlen, wäre unsere Tilgungsleistung dann bei 4.379 Euro. Und im Jahr 2033 ist unsere Restschuld dann nur noch 38.128 Euro.

- Jahr 2013: 4.000 Euro Zinsen, 2.000 Euro Tilgung

- Jahr 2023: 3.062 Euro Zinsen, 2.937 Euro Tilgung

- Jahr 2033: 1.620 Euro Zinsen, 4.379 Euro Tilgung

Ich empfehle Dir, druck Dir diesen Tilgungsverlauf einfach mal aus und geht den mal genau durch. Am oberen Teil sind es Monate, wo die Tilgungsverrechnung aufgelistet ist, das hat einfach damit zu tun, dass die ersten 12 Monate detaillierter dargestellt werden, und dann sieht man das Ganze jährlich. Und schau Dir mal an, wie sich das verändert. Vom Prinzip ganz einfach, man muss einfach eines verstanden haben:

Die Annuität bleibt also immer gleich und die Anfangstilgung wird immer größer, während unsere Zinsen immer mehr sinken.

Also im 26. Jahr zahlt man dann kaum noch Zinsen und nur noch Tilgung.

Tilgungsverlauf & Nachteil dieser Tilgungsform

Ein kleiner Nachteil dieser Tilgungsform ist, dass bei der vermieteten Immobilie man die Zinsen absetzen kann, die Tilgung nicht. Am Anfang hat man relativ viel zum Absetzen, das wird dann allerdings immer weniger. Das heißt also sprich die Tilgung wird immer größer in den 6.000 Euro und die Zinsen immer kleiner. Das heißt der Steuervorteil sinkt dann auch.

Hierfür gibt es dann noch andere Art und Weisen, wie man seine Finanzierung gestalten kann, sodass man diesen Nachteil zum Beispiel ausschalten kann, je nach dem ist es sinnvoll, je nach dem ist es weniger sinnvoll. Da kommen wir noch in den weiteren Lektionen dazu. Mein Tipp an Dich, schau Dir diesen Tilgungsverlauf an, studier ihn durch und rechne mal mit dem Taschenrechner nach, dann wirst Du verstehen, wie das läuft.

Next Level Steuercoaching 2021: Jetzt bewerben

Auch 2021 haben viele Selbstständige & Unternehmer echte Schmerzen bei ihrer Steuer- & Abgabenlast! Wir haben 3 altbekannte Fachgebiete zu einer völlig neuen Strategie kombiniert, die es Leistungsträgern ermöglicht, Steuern in privates Vermögen umzuwandeln.

Steuern in privates Vermögen umwandeln

Steuern reduzieren und investieren - Lerne, nur mit Köpfchen allein, ein Cashflow-trächtiges Millionen-Vermögen aufbauen und somit Dein Leben immer entspannter gestalten kannst:

Steuercoaching